Qu’est-ce qu’un 3ème pilier 3A ?

Qu’est-ce qui rend le 3ème pilier 3A si attractif ? (66% des personnes actives en possèdent)

L’avantage principal du troisième pilier 3A est que l’argent que vous mettez de côté de cette façon est déductible des impôts. Vous pouvez ainsi déduire, au maximum, 7’056.- / an si vous êtes employé, ou 35’280.- / an si vous êtes indépendant.

En moyenne, une personne retraitée en Suisse ne reçoit qu’entre 50% et 60% de son dernier revenu, ce qui nous pousse à prévoir une épargne supplémentaire si nous ne voulons pas diminuer notre niveau de vie à la retraite. D’autant que nous vivons de plus en plus longtemps.

Si vous choisissez bien votre solution 3ème pilier, vous pouvez obtenir d’excellents rendements annuels pour votre argent mis de côté. Ce qui, au fil des années, représente un bénéfice exponentiel pour votre épargne.

Quels sont les avantages du 3ème pilier 3A en banque ?

L’avantage principal de la banque est que vous choisissez chaque année le montant que vous désirez mettre de côté, selon ce que vous avez à disposition cette année là, vous laissant ainsi une grande liberté.

En banque, comme il n’y a pas de contrat, cela n’a aucun impact négatif si vous retirez votre troisième pilier 3A après quelques années à peine (pour autant que vous en ayez le droit, bien sûr).

Quels sont les avantages du 3ème pilier 3A en assurance ?

En assurance, vous choisissez un montant mensuel ou annuel fixe et vous signez un contrat. Grâce à ce contrat, vous obtenez une garantie contractuelle du montant minimum que vous toucherez lorsque vous retirerez votre 3ème pilier. Ce montant est garanti même en cas de marchés financiers désastreux ou de faillite de l’entreprise.

Les assurances vous proposent une assurance vie liée à votre 3ème pilier, ce qui vous permet, bien sûr, de garantir une sécurité financière à votre famille même en cas de décès, mais aussi de rassurer les banques lors d’un projet d’achat immobilier conjoint.

Les assurances vous proposent aussi une exonération du paiement des primes en cas d’incapacité de travail. Celle-ci vous protège contre tout incident de santé vous empêchant de travailler et permet à votre 3ème pilier, dans un tel cas, de continuer à être alimenté « gratuitement » jusqu’à la retraite (ou la guérison).

En assurance, grâce au contrat, l’argent peut être investi plus efficacement sur le long terme par les compagnies. Cela fait qu’au delà d’environ 15 ans, les solutions en assurance présentent des rendements plus élevés que celles des banques, même par rapport à leurs solutions les plus risquées.

100% Gratuit

Neutre

Transparent

Comment comparer les offres de 3ème pilier 3A ?

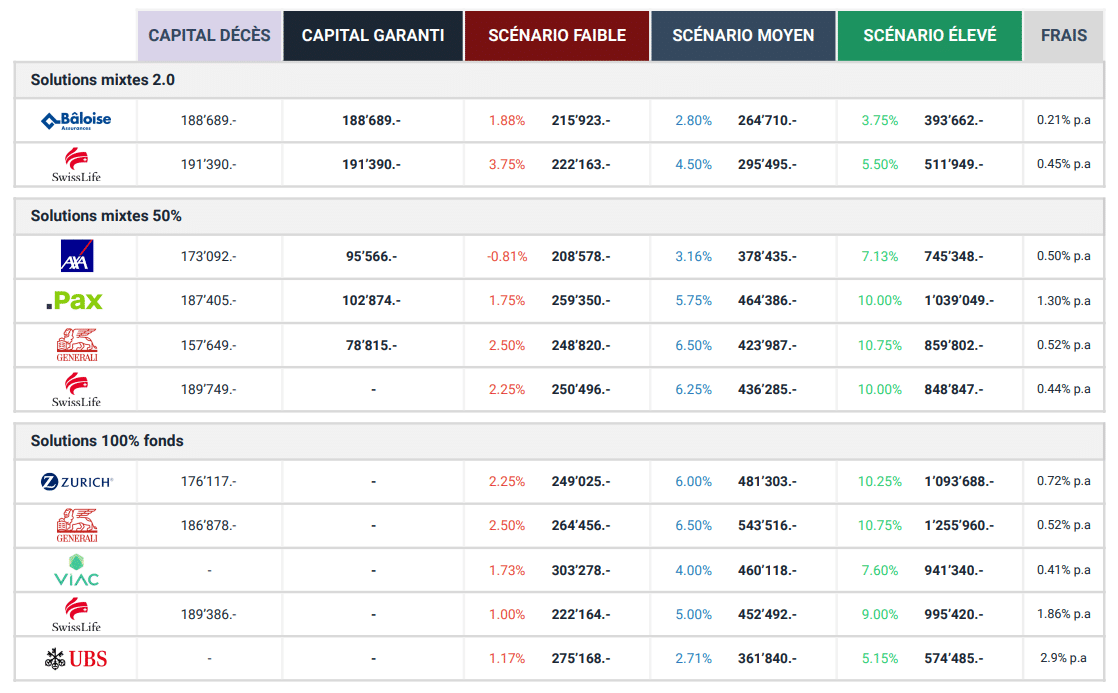

Il doit exister environ 150 offres différentes de 3ème pilier en Suisse et elles ont toutes des projections et spécificités différentes.

Pour vous aider, nous avons développé un comparateur neutre et personnalisé qui se base sur un questionnaire en ligne rapide.

Vous obtenez votre comparatif personnalisé en quelques minutes seulement.

Comparez les solutions de 3èmes Piliers parmi 41 compagnies partenaires

Je recommanderais certainement leur service.

Merci infiniment.

Je recommande vivement les services de SpartaGroup

Nous vous accompagnons gratuitement jusqu’au bout de vos démarches, et même bien après.

Exemple de comparatif 3e pilier 3A

- Posez-nous toutes vos questions

- Demandez autant de variantes que nécessaires

- Nous vous accompagnons gratuitement jusqu'au bout de vos démarches et bien au-delà

Le troisième pilier 3A est-il possible pour les permis de séjours ?

Il est possible pour les étrangers domiciliés en Suisse et pour les frontaliers de conclure un 3ème pilier 3A, mais à certaines conditions. Découvrons lesquelles :

La forme du permis de séjour n’aura d’influence qu’en fonction des compagnies ou des banques. Il sera possible de conclure un 3ème pilier 3A mais à certaines conditions. Depuis 2021, pour pouvoir déduire son 3A alors que vous êtes imposés à la source, il ne sera plus possible de faire une simple rectification, comme c’était le cas jusqu’à maintenant.

Dès 2021, il faudra maintenant faire une déclaration ordinaire, c’est à dire comme une personne de nationalité Suisse. Cela aura des conséquences importantes sur votre fiscalité car au lieu d’avoir le droit à des forfaits de déductions vous devrez déduire vos frais réels. Ce changement peut s’avérer financièrement intéressant pour vous mais pas toujours. Il convient donc de faire une simulation avant de demander ce changement car il sera définitif.

Pour avoir le droit de le faire, il faut également qu’au moins 90% de vos revenus proviennent de Suisse. Attention, une fois la demande faite, elle sera obligatoire tant que vous aurez votre permis de séjour.

Dans le cas des frontaliers, nous entendons beaucoup de fausses informations circuler. En effet, si beaucoup d’assureurs suisses ont arrêté de proposer un 3ème pilier aux frontaliers, ce n’est pas le cas de toutes les compagnies ni même des banques. Les conditions ont toutefois changé et il est maintenant obligatoire de faire une demande de quasi-résident, c’est à dire une demande ordinaire, comme une personne Suisse, pour pouvoir déduire son troisième pilier 3A. Nous avons une page spécialisée sur le 3ème pilier 3A frontalier. Les conditions d’un quasi-résident sont également réglementées. En effet, il faut avoir 90% de son revenu imposable provenant de Suisse.

Plus de détails sur la fiscalité du 3ème pilier 3A

Nous avons vu plus haut que le montant maximum déductible est de CHF 7’056.- par an et par personne salariée et de 35’280.- pour une personne indépendante. Mais quel est l’impact réel de ce montant épargné sur vos impôts ?

Que ce soit en banque ou en assurance, la somme placée dans votre 3A diminuera votre revenu imposable. En moyenne, 30% de la sommes épargnée sera économisée aux impôts, ce qui équivaudrait à CHF 2’116.- par an. Mais plus votre revenu imposable est important, plus cette somme sera élevée, et il peut parfois atteindre jusqu’à CHF 2’900.- par an.

De plus, durant toute la durée du 3ème pilier 3A, l’épargne accumulée ne sera pas imposée sur la fortune et les bénéfices ne le seront pas non plus. C’est donc un outil fiscal très puissant.

Il faut tout-de-même savoir qu’un impôt unique sur le capital reçu vous sera facturé lorsque vous retirerez votre 3ème pilier. Cet impôt est d’environ 4% à 10% et dépendra de votre domicile et de la somme reçue. Il va de soit que ce montant est bien inférieur aux économies réalisées années après années et il est même possible de l’optimiser.

Plus d’informations sur la fiscalité du 3ème pilier 3B, lui aussi déductible à Genève et Fribourg

Les trois types de solutions 3ème pilier

Traditionnel

Part de rendement à risque

Part garantie

Points forts et faibles

- Sécurisé à 100%, aucun risque de perte

- Excédents ou intérêts ajoutés au capital garanti

- Faible rendement

Rendement potentiels

- Banque : capital épargné + 0% à 1,5%

- Assurance : capital en garanti + 1,5% à 2%

Mixte

Part de rendement à risque

Part garantie

Points forts et faibles

- Possibilité de définir un minimum garanti entre 10% et 80%

- Rendements élevés

- Solution novatrice et dynamique

- Exclusivité des assurances

Rendements potentiels

- 3% à 8%

100% Fonds de placement

Part de rendement à risque

Part garantie

Points forts et faibles

- Potentiel de rendement très élevé

- Grand choix de fonds et de thématiques de placements

- Risque élevé car rien n’est sécurisé

Rendements potentiels

- 4% à 10%

- Rendements négatifs possibles

Plus de détails sur les conditions de retrait

Le but premier du 3A sera votre épargne retraite, cependant il y a des exceptions ou des conditions de retrait de votre 3ème pilier. Ces conditions de retrait peuvent donc également être des objectifs d’épargne.

Votre bien immobilier. N’est-ce pas la également l’un des objectifs d’une vie ? Devenir propriétaire de votre propre logement fait donc partie des premières conditions de retrait. Il faut toutefois que ce soit pour un logement principal dans lequel vous allez habiter. Voici donc l’une des conditions de retrait mais ce n’est pas la seule, découvrons les 5 autres.

Cela peut également être un autre objectif de vie important. Le fait de devenir indépendant.e permet également d’utiliser son 3ème pilier et donc de le retirer. Il faut cependant que ce soit en ayant le statut d’indépendant.e au sens de l’AVS et pas simplement d’investir dans une société. Dès lors, vous aurez une année à compter de l’obtention du statut pour retirer votre 3A.

Le fait de quitter la Suisse et d’aller habiter à l’étranger permet de retirer son 3A sans aucune autre restriction. Il faudra simplement que vous quittiez définitivement la Suisse au moment du retrait. Vous aurez bien entendu toujours le droit de revenir en Suisse par la suite.

La prévoyance c’est également le fait d’assurer une protection financière en cas d’invalidité grave. Le fait d’être à l’AI à 100% permet donc de retirer son avoir 3ème pilier pour subvenir à ses besoins. Attention toutefois car certains 3A offrent des protections d’invalidités et décès et en retirant votre avoir vous perdriez ces protections.

Vous pourrez retirer votre 3A au maximum 5 ans avant l’âge légal de la retraite. Celui-ci est désormais à 65 ans pour les hommes et les femmes, vous pourrez donc retirer votre capital dès 60 ans. L’âge légal de la retraite sera peut-être amenée à évoluer encore, auquel cas, cette date possible de retrait évoluerait aussi. Elle suivra toujours la retraite légale, moins 5 ans.

Moins connue, cette possibilité peut s’avérer intéressante si vous désirez augmenter vos rentes issues du 2ème pilier. Il faut cependant que des rachats (capital épargne disponible) soient encore possibles au sein de votre 2ème pilier.

Qui hériterait de mon 3ème pilier 3A en cas de décès ?

La confédération nous octroyant des économies d’impôts importantes, elle fixe également le cadre légal d’un 3A en cas de décès et donc de succession. Voici les détails de la clause bénéficiaire.

Soyons positifs et partons du principe que vous arriverez à la retraite en pleine forme, tout en bénéficiant de votre épargne. En cas de vie, c’est donc vous qui serez, bien sûr, le/la propriétaire de votre épargne 3A.

Si vous êtes marié(e) ou êtes en partenariat enregistré (personne du même sexe), alors votre conjoint.e sera obligatoirement la première personne bénéficiaire.

Les descendants directs, comme par exemple vos enfants, seront les prochaines personnes assurées en cas de décès.

Il existe tout de même d’autres personnes pouvant être bénéficiaire au même titre que vos descendants :

– Les personnes que vous aviez à charge (à au moins 50%) au moment du décès.

– Votre concubin.e avec qui vous aviez un enfant en commun.

– Votre concubin.e avec qui vous partagiez une communauté de vie d’au moins 5 ans sans interruption.

Viennent ensuite les parents à % égal.

Puis les frères et soeurs à % égal.

Et, en dernier lieu, les autres héritiers.

Il est intéressant de savoir que les deux premiers niveaux (« conjoints et partenaires enregistrés » et « descendants directs ») ne peuvent pas être modifiés ou enlevés. Par contre, les 3 derniers peuvent être réordonnés comme vous le voulez et modifiés librement. Vous pourriez donc mettre les autres héritiers en avant et donc choisir librement la ou les personnes bénéficiaires en cas de décès.

Ces clauses peuvent également être modifiées par la suite et en tout temps.