3ème Pilier: Banque ou Assurance ?

Faut-il faire son 3ème Pilier en banque ou en assurance ?

Soucieux de vous constituer un capital vous avez choisi, à juste titre, de faire un 3ème pilier. Vous avez fait le bon choix, car vous allez ainsi bénéficier de nombreux avantages, notamment sur le plan fiscal. Mais où faut-il faire son 3ème pilier en banque ou en assurance ?

Détaillons ensemble les points forts et faibles de chaque solution pour vous permettre de faire le bon choix.

Quels sont les choix d’investissements en banque ou en assurance ?

Il existe bon nombre de solutions de 3ème pilier en banque ou en assurance, mais sont-elles vraiment identiques ? Si certaines formes de placements existent dans les deux, ce n’est pas le cas de toutes. Découvrons ensemble comment va travailler votre argent en dans une banque ou une assurance.

Banque : Le compte bancaire 3A classique, vous permet de placer votre argent de manière sûre. Les taux d’intérêts, variants entre environ 0% et 1.5%, ne laissent cependant guère envisager de gros gains. Ce sera donc principalement sur l’économie d’impôts que sera votre rendement.

Assurance : le 3ème pilier classique en assurance est presque identique à celui de la banque. La grande différence c’est que l’assurance va vous donner une somme garantie contractuelle minimale. Cette garantie se situe entre 90% à 105%. A cette somme s’ajouteront des excédents en fonction des résultats de l’assurance. Ces excédents sont actuellement aux alentours de 2% par an.

100 % fonds de placement : les solutions de fonds de placements sont globalement identiques, dans leur fonctionnement, entre les solutions bancaires et celles en assurances. Vous placez votre argent dans un fonds et choisissez le degré d’action qu’il contiendra. Il est également possible d’opter pour un thème de placement ou de composer ses actifs de fonds selon sa préférence. Cette solution est à fort potentiel de rendements mais c’est aussi une solution risquée. En effet, il n’y a aucune sécurité minimale et vous pourriez théoriquement tout perdre. Ces placements peuvent actuellement atteindre une moyenne de 7% à 9% par an.

Les taux d’intérêts étant bas et les fonds de placement risqués, les assurances ont mis au point des solutions dites mixtes. La solution mixte est donc une exclusivité que l’on ne trouve qu’en assurance. Ces dernières vous donnent un montant minimal garanti, que vous définissez entre 10% et 80%, puis placent le reste dans un fonds. Ces solutions permettent d’obtenir un gain élevé, entre 5% et 9%, tout en bénéficiant d’une garantie minimale vous assurant une certaine sécurité.

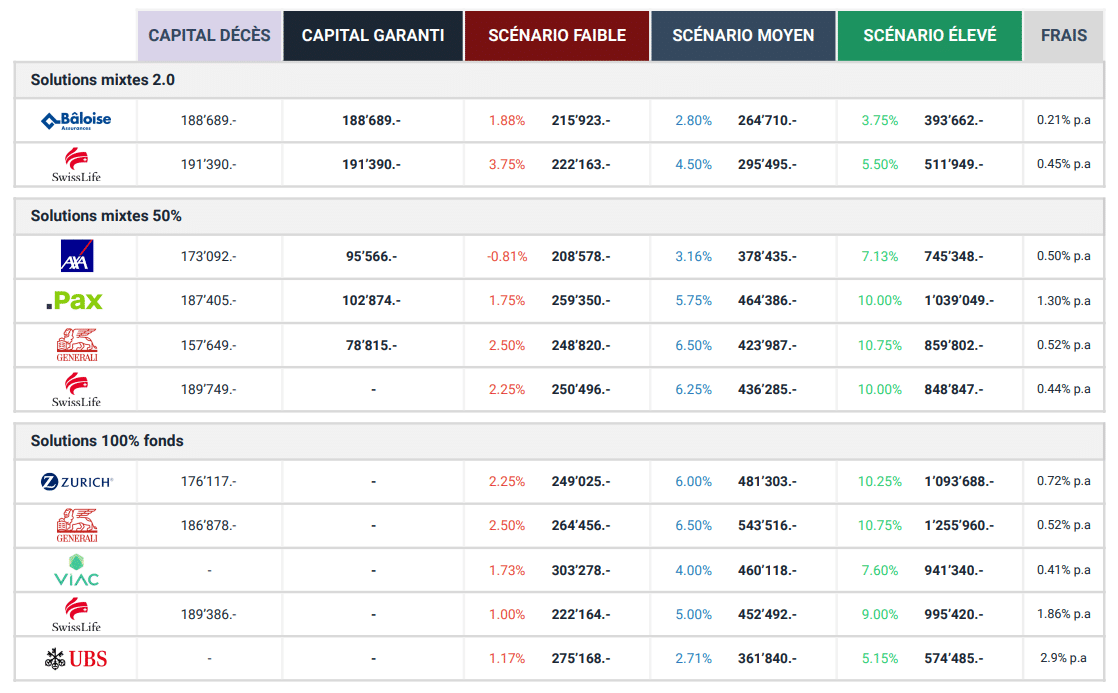

Exemple de comparatif Banques et Assurances

- Posez-nous toutes vos questions

- Demandez autant de variantes que nécessaires

- Nous vous accompagnons gratuitement jusqu'au bout de vos démarches et bien au-delà

Quelle est la différence d’engagement ?

Nous lisons régulièrement que pour un horizon de placement à court terme la banque sera plus adaptée. L’assurance serait à privilégier pour du long terme. Mais pourquoi dit-on cela ? Dans quels cas le 3ème pilier sera-t-il différent entre une banque et une assurance ? Découvrons les différences en cas de retrait, de versement ou de rachat.

Banque : Il est important de distinguer une différence de taille lors de l’ouverture d’un 3ème pilier en banque ou en assurance. Concernant la banque vous ouvrez un compte 3A. Il n’y a donc aucune règle quant à une fréquence de versement. En effet, une fois votre compte ouvert, vous pouvez verser mensuellement le montant de votre choix ou le tout annuellement au moment de l’année de votre choix. La seule contrainte est de respecter les montants maximums déductibles fixés par l’état.

Assurance : concernant l’assurance, ce n’est plus une ouverture de compte mais un contre. Si ce contrat vous offre des garanties supplémentaires il demande également de respecter certaines lignes directrices. En effet, vous définissez à l’avance le montant annuel ainsi que la fréquence de versement. Il est toutefois possible de faire un versement additionnel en fin d’année afin de compléter votre épargne et ce jusqu’aux maximums déductibles. Il sera toutefois pénalisant de diminuer sa prime et il pourrait y avoir des frais, il est donc important de définir une prime que vous pourrez verser de manière régulière.

Théoriquement, la durée du versement est réglementée par la confédération dans le cadre d’un 3A. En effet, c’est une épargne qui a pour but la retraite et c’est donc jusqu’à cette dernière que la solution sera prévue. Dans la pratique c’est légèrement différent. En effet, que ce soit en banque ou en assurance, vous avez la liberté d’arrêter votre solution en tout temps et sans préavis.

Banque : concernant la durée d’engagement, un compte 3a n’exigera aucune durée minimale. De plus, en cas de retrait, il n’y aura aucune pénalité et vous récupérerez la totalité de votre l’avoir investi. Attention toutefois à bien vérifier l’état du cours du jour, si votre investissement a été fait dans un fond de placement. En effet, celle-ci mérite toute votre attention car il n’y a aucune garantie minimale.

Assurance : en ce qui concerne l’assurance, comme il s’agit d’un contrat, elle demande de l’engagements pour offrir des garanties et perspectives à long terme. Etant donné que c’est un contrat, le montant sera soumis à ce qu’on appelle la valeur de rachat. En cas d’interruption du contrat, vous pourriez être pénalisés si vous reprenez déjà vos avoirs peu après le placement.Il faut entre 8 ans et 12 ans pour que ces pénalités disparaissent. Vous obtiendrez ensuite des valeurs de rachats supérieures à l’argent versé. Voilà pourquoi une assurance sera souvent bien plus avantageuse à long terme qu’à court terme.

Quelle est la garantie contre une faillite de la banque ou de l’assurance ?

En banque, depuis la crise de 2008 les instituts bancaires ont dû augmenter la somme maximale remboursable en cas de faillite. Cette somme est passée de CHF 30’000.- à CHF 100’000.-. Mais cette somme est-elle vraiment garantie ? Il nous est possible d’en douter, découvrons pourquoi.

La garantie de dépôt vous placerait en deuxième position, après après les employés de la banque et leurs salaires, en cas de remboursement. De ce fait, il est intéressant de se poser la question suivante : la banque pourrait-elle rembourser tous ses créanciers à hauteur de CHF 100’000.- en même temps ?

Les assurances vous assurent la totalité du capital qui est garanti initialement dans le contrat. En effet, il est prévu contractuellement que les assurances doivent avoir l’argent disponible à tout moment de façon sécurisée. La garantie contre une faillite de l’assurance est donc totale.

Bien que cela n’arrive que très rarement, il est important de se rappeler que certains grands établissements financiers ont déjà fait faillite.

Par conséquent, il convient d’examiner comment vous êtes couverts dans un 3ème pilier en banque ou assurance.

Quelle est l’imposition lors d’une succession ?

En cas de succession, l’avoir épargné en 3ème pilier bancaire ne bénéficiera d’aucun privilège particulier. Il fera partie intégrante de la masse successorale et l’impôt sur la succession sera appliqué. Il faudra donc attendre que la succession soit prononcée et cela peut prendre du temps. Il est important de prendre en compte sa fiscalité, surtout pour un couple en concubinage. Dans ce cas, l’imposition peut parfois atteindre 50%.

Le 3ème pilier en assurance bénéficie quant à lui, de privilèges successoraux. En effet, le 3A en assurance ne rentrera pas dans la masse successorale. C’est un détail important car tout d’abord l’argent sera versé directement aux héritiers sans devoir attendre qu’un notaire prononce la succession. Cette solution est particulièrement intéressante pour les bénéficiaires sans lien direct, car l’impôt sera réduit et donc avantageux.

Quelles sont les protections invalidité et décès ?

Bien que l’objectif principal d’un 3ème pilier soit la retraite, la défiscalisation ou un objectif de vie important, vous pouvez vous poser la question de ce qu’il adviendrait de votre 3ème pilier en cas d’invalidité ou de décès. Si la banque n’a aucune option de risque à proposer, l’assurance l’inclut généralement à prix avantageux dans son 3ème pilier.

Bien qu’optionnelles, ces couvertures risque peuvent s’avérer très intéressantes et sont souvent conseillées.

Le capital décès vous offre un montant fixe, souvent identique à la somme finale garantie, et ce, dès la validation du dossier. Cela équivaut donc à un capital d’assurance vie à moindre coût qui serait versé à vos héritiers s’il devait vous arriver quelque chose avant la fin du contrat. Ainsi, ce capital protégera vos proches contre les risques de la vie.

Il est également possible de définir le montant souhaité en cas de décès et donc de l’augmenter ou de le diminuer.

Tout comme le capital décès, c’est une option que vous pouvez décider d’inclure ou non. Elle vous protègera contre les risques liés à une invalidité maladie ou accident. Le principe est simple, la compagnie d’assurance s’engage à payer pour vous les primes si vous deviez être invalide pendant toute la durée du contrat ou de toute la durée de l’invalidité.

La rente d’invalidité est différente de l’exonération. Cette fois, vous choisissez à l’avance la somme que la compagnie vous verserait en cas d’invalidité. Le montant et la couverture invalidité choisie doivent être calculés avec un professionnel grâce à une analyse de prévoyance.

Cette couverture vous permettra donc de recevoir une somme si vous deviez être invalide car en cas de maladie à long terme c’est généralement entre 50% et 60% de son revenu que nous toucherions.

Que se passe-t-il avec son 3A en cas de départ à l’étranger ?

En général, lors de la mise en place d’un 3ème pilier vous aviez comme objectif le long terme. Il est cependant possible que vos projets changent. Que se passera-t-il si vous quittez la Suisse ?

La banque vous proposera deux choix si vous deviez partir à l’étranger. Le premier sera de clôturer votre compte et de retirer votre avoir afin de recommencer une épargne ailleurs. Le second sera d’arrêter les versements sans pour autant retirer votre avoir. L’argent restera, dans ce cas, au sein de votre compte 3A jusqu’à votre retraite.

Attention quand votre avoir a été placé en fonds de placements. Certaines banques obligent à clôturer vos actifs et donc à vendre les fonds de placements en cas de départ à l’étranger. Il est donc important de prévoir un départ à l’avance pour ne pas être dépendants des marchés.

L’assurance vous permettra également de retirer votre avoir ou de le laisser au sein de l’assurance mais en cas d’arrêt prématuré, vous pénalisera en fonction de ses valeurs de rachats. Si vous désirez disposer librement de votre avoir ce n’est pas la meilleure solution. Il existe cependant une option appréciée des expats, c’est le switch.

Ce switch permettra de continuer son 3ème pilier depuis l’étranger. En effet, il vous sera possible de transformer votre 3ème pilier 3A en 3ème pilier 3B, sans frais et sans changement de solution. Vous n’aurez plus l’économie fiscale mais pourrez continuer à conserver vos garanties et à cotiser pour vos projets. C’est une solution que nous recommandons afin de garder comme objectif son épargne retraite.

Comment comparer les offres de 3ème pilier en banque ou en assurance ?

Que ce soit en banque ou en assurance, il est important de comparer les différentes solutions car elles ne sont pas toutes égales.

Nous vous recommandons d’analyser les projections chiffrées du placement, ainsi que l’historique de rendement. Ainsi vous aurez la certitude de faire le bon choix.

Dans ce but, nous avons développé un comparateur de solutions online. Il vous permet de définir votre profil de placement puis de comparer les meilleures solutions en banques et en assurances. Nous vous invitons à le tester et nous tenons à votre disposition pour tout conseil.