Terzo pilastro: banche o assicurazioni?

Devo stipulare il mio 3° pilastro con una banca o una compagnia di assicurazioni?

Per costituire il vostro capitale, avete giustamente scelto di sottoscrivere unterzo pilastro. Avete fatto la scelta giusta, perché beneficerete di una serie di vantaggi, soprattutto dal punto di vista fiscale. Ma dove si può stipulare la banca o l’assicurazione del 3° pilastro?

Vediamo i punti di forza e di debolezza di ciascuna soluzione per aiutarvi a fare la scelta giusta.

Quali sono le scelte di investimento nel settore bancario e assicurativo?

Esistono diverse soluzioni bancarie e assicurative di terzo pilastro, ma sono davvero la stessa cosa? Alcune forme di investimento esistono in entrambi i casi, ma non in tutti. Scopriamo insieme come funziona il vostro denaro in una banca o in una compagnia di assicurazioni.

Banca: il classico conto bancario 3A vi permette di investire il vostro denaro in modo sicuro. I tassi di interesse, che oscillano tra lo 0% e l’1,5%, nonlasciano molto spazio di manovra. Non possiamo aspettarci di ottenere grandi guadagni. Il vostro rendimento si baserà quindi principalmente sul risparmio fiscale.

Assicurazioni: il classico 3° pilastro delle assicurazioni è quasi identico a quello delle banche. La differenza sostanziale è che l’assicurazione vi darà una somma contrattuale minima garantita. Questa garanzia è compresa tra il 90% e il 105%. Le eccedenze verranno aggiunte a questa somma in base ai risultati dell’attività assicurativa. Queste eccedenze si aggirano attualmente intorno al 2% annuo.

100% fondi di investimento Le soluzioni dei fondi d’investimento sono sostanzialmente identiche nel loro funzionamento a quelle bancarie e assicurative. Investite il vostro denaro in un fondo e scegliete il livello di azioni che contiene. Potete anche optare per un tema d’investimento o costruire il patrimonio del vostro fondo in base alle vostre preferenze. Si tratta di una soluzione ad alto potenziale di rendimento, ma anche rischiosa. Non c’è un minimo di sicurezza e in teoria si può perdere tutto. Questi investimenti possono attualmente in media tra il 7% e il 9% all’anno all’anno.

Con i tassi di interesse bassi e i fondi di investimento rischiosi, le compagnie di assicurazione hanno sviluppato le cosiddette soluzioni miste. La soluzione mista è quindi esclusiva delle assicurazioni. Ti danno un importo minimo garantito, che puoi impostare tra il 10% e il 90%, e poi investono il resto in un fondo. Queste soluzioni vi consentono di ottenere un rendimento elevato, compreso tra il 5% e il 9%, beneficiando al contempo di una garanzia minima che vi offre un certo grado di sicurezza.

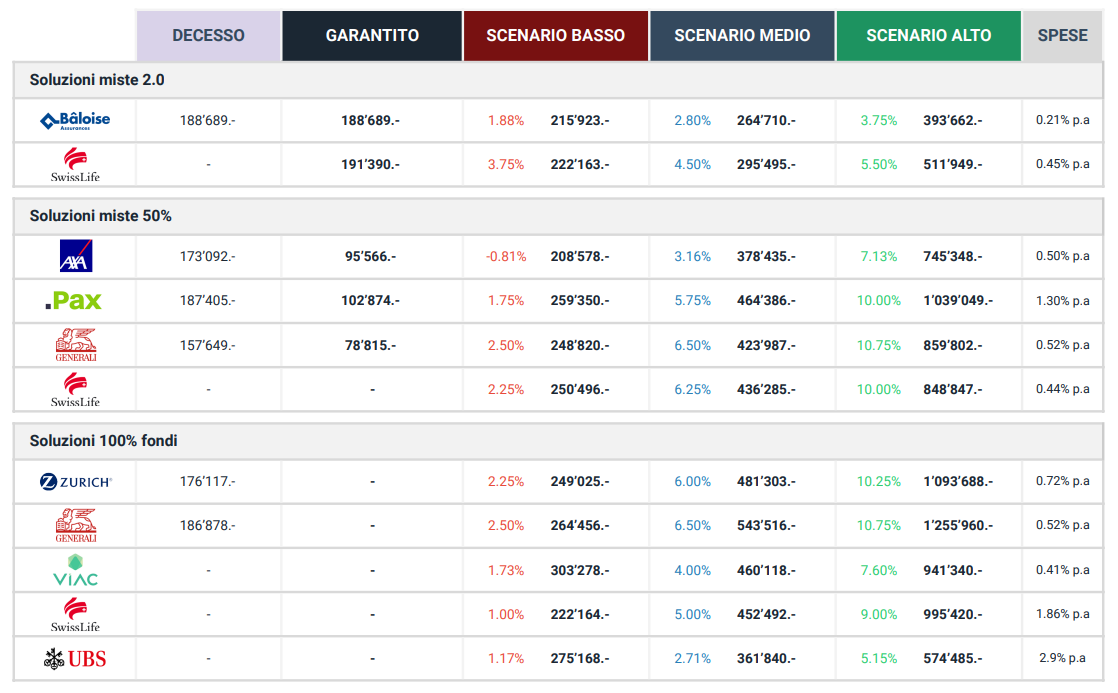

Esempio di confronto tra banche e compagnie di assicurazione

- Fateci tutte le vostre domande

- Richiedete tutte le varianti necessarie

- Vi sosterremo gratuitamente in ogni fase del percorso.

Qual è la differenza di impegno?

Leggiamo regolarmente che per un orizzonte di investimento a breve termine, la banca è più adatta. L’assicurazione dovrebbe essere preferita per il lungo termine. Ma perché lo dicono? Quando il terzo pilastro si differenzierà tra una banca e una compagnia di assicurazioni? Vediamo le differenze tra prelievi, pagamenti e riscatti.

Banca: esiste una differenza sostanziale tra l’apertura di un conto bancario o di un conto del terzo pilastro assicurativo. Per quanto riguarda la banca, si apre un conto 3A. Non ci sono quindi regole sulla frequenza dei pagamenti. Una volta aperto il conto, è possibile versare l’importo desiderato su base mensile o annuale nell’anno prescelto. L’unico vincolo è quello di rispettare i massimali di franchigia stabiliti dal governo .

Assicurazione: l’assicurazione non è più un’apertura di conto ma un contratto. Se da un lato questo contratto vi offre ulteriori garanzie, dall’altro vi impone di rispettare alcune linee guida. Definite in anticipo l’importo annuale e la frequenza di pagamento. Tuttavia, è possibile effettuare un versamento aggiuntivo alla fine dell’anno per integrare i risparmi fino all’importo massimo deducibile. Tuttavia, ridurre il premio sarà penalizzante e potrebbe comportare delle spese, quindi è importante stabilire un premio che si possa pagare regolarmente.

In teoria, la durata del pagamento è regolata dalla Confederazione come parte di un 3A. L’obiettivo di questi risparmi è infatti quello di provvedere alla pensione, e la soluzione è pensata per coprire il periodo fino al pensionamento. In pratica è leggermente diverso. Che si tratti di banche o assicurazioni, avete la libertà di interrompere la vostra soluzione in qualsiasi momento e senza preavviso.

Banca: cer quanto riguarda la durata dell’impegno, un conto 3a non richiede una durata minima. Inoltre, non ci sono penali per i prelievi e si recupera l’intero importo investito. Tuttavia, se avete investito in un fondo di investimento, assicuratevi di controllare il prezzo corrente. Merita tutta la vostra attenzione perché non esiste una garanzia minima.

Assicurazione Assicurazione:in quanto contratto, richiede un impegno per offrire garanzie e prospettive a lungo termine. Trattandosi di un contratto, l’importo sarà soggetto al cosiddetto valore di riscatto. In caso di interruzione del contratto, potreste essere penalizzati se riprendete i vostri beni poco dopo l’investimento: ci vogliono dagli 8 ai 12 anni perché queste penali scompaiano. Otterrete così valori di riscatto superiori al denaro versato. Ecco perché l’assicurazione è spesso molto più vantaggiosa a lungo termine che a breve termine.

Qual è la garanzia contro il fallimento banca o compagnia assicurativa?

Nel settore bancario, dopo la crisi del 2008, le banche hanno dovuto aumentare l’importo massimo che può essere rimborsato in caso di fallimento. Questo importo è stato aumentato da 30.000 a 100.000 franchi. Ma questa somma è davvero garantita? Possiamo avere dei dubbi, ma scopriamo perché.

La garanzia del deposito vi metterebbe al secondo posto, dopo i dipendenti della banca e i loro stipendi, in caso di rimborso. Vale quindi la pena di porsi la seguente domanda: la banca potrebbe rimborsare contemporaneamente tutti i suoi creditori per un importo di 100.000 franchi?

L’assicurazione copre l’intero importo del capitale inizialmente garantito nel contratto. Infatti, è previsto per contratto che le compagnie assicurative debbano avere sempre a disposizione il denaro in modo sicuro. La garanzia è quindi totale contro il fallimento della compagnia assicurativa.

Anche se questo accade solo molto raramente, è importante ricordare che alcune grandi istituzioni finanziarie sono già fallite. Vale quindi la pena di esaminare come sei coperto da una banca o da un’assicurazione di terzo pilastro.

Quali sono le coperture di invalidità e morte disponibili?

Sebbene lo scopo principale di un 3° pilastro sia la pensione, l’esenzione fiscale o un importante obiettivo di vita, potreste chiedervi cosa accadrebbe al vostro 3° pilastro in caso di invalidità o morte. Se la banca non ha un’opzione di rischio da offrire, la compagnia di assicurazione la includerà generalmente nel suo 3° pilastro a un prezzo vantaggioso.

Anche se facoltativa, questa copertura del rischio può essere molto interessante e viene spesso consigliata.

Il capitale di decesso offre un importo fisso, spesso identico all’importo finale garantito, non appena la richiesta è stata convalidata. Questo equivale a un capitale di assicurazione sulla vita più economico che verrebbe versato agli eredi in caso di decesso prima della scadenza della polizza. Questo capitale proteggerà i vostri cari dai rischi della vita.

È inoltre possibile definire l’importo che si desidera ricevere in caso di decesso, e quindi aumentarlo o diminuirlo.

Come la prestazione in caso di decesso, si tratta di un’opzione che potete decidere di includere o meno. Vi proteggerà dai rischi legati all’invalidità per malattia o infortunio. Il principio è semplice: la compagnia assicurativa si impegna a pagare i premi per conto del contraente in caso di invalidità per tutta la durata del contratto o per tutta la durata dell’invalidità.

La pensione di invalidità è diversa dall’esenzione. In questo caso, scegliete in anticipo l’importo che la compagnia vi pagherà in caso di invalidità. L’importo e il tipo di copertura d’invalidità prescelta devono essere calcolati con un professionista, utilizzando un’analisi della pensione.

Questa copertura vi permetterà di ricevere una somma in caso di invalidità, perché in caso di malattia di lunga durata riceviamo generalmente tra il 50% e il 60% del nostro reddito.

Cosa succede alla mia 3A se vado all’estero?

In generale, quando si costituisce un 3° pilastro, l’obiettivo è quello di risparmiare a lungo termine. Tuttavia, i vostri piani possono cambiare. Cosa succede se si lascia la Svizzera?

La banca vi offrirà due possibilità se dovete andare all’estero. La prima sarebbe quella di chiudere il conto e ritirare il saldo per iniziare a risparmiare altrove. La seconda consiste nell’interrompere i pagamenti senza ritirare i propri beni. In questo caso, il denaro rimarrà sul conto 3A fino al pensionamento.

Fate attenzione quando il vostro patrimonio è stato investito in fondi di investimento. Alcune banche richiedono di chiudere le attività e quindi di vendere i fondi di investimento se ci si trasferisce all’estero. È quindi importante pianificare in anticipo per evitare di dipendere dai mercati.

L’assicurazione vi permetterà anche di ritirare i vostri beni o di lasciarli all’interno dell’assicurazione, ma se vi fermate prematuramente, sarete penalizzati in base ai valori di riscatto. Se volete disporre liberamente dei vostri beni, questa non è la soluzione migliore. C’è però un’opzione che gli espatriati apprezzano: il cambio.

Questo interruttore vi permetterà di continuare il vostro 3° pilastro dall’estero. Potrete convertire il vostro 3° pilastro 3A in un 3° pilastro 3B, senza costi e senza cambiare soluzione. Non beneficerete più dei risparmi fiscali, ma potrete continuare a mantenere le vostre garanzie e a contribuire ai vostri progetti. Questa è una soluzione che consigliamo se volete mantenere i vostri risparmi previdenziali in linea con gli obiettivi.

Come posso confrontare i prodotti bancari e assicurativi del 3° pilastro?

Che si tratti di banche o assicurazioni, è importante confrontare le diverse soluzioni, perché non tutte sono uguali.

Si consiglia di analizzare i dati previsionali e la performance storica dell’investimento. Così potrete essere sicuri di fare la scelta giusta.

Per questo motivo abbiamo sviluppato un comparatore di soluzioni online. Permette di definire il proprio profilo di investimento e di confrontare le migliori soluzioni bancarie e assicurative. Vi invitiamo a provarlo e saremo lieti di consigliarvi.